몇 주전부터 주식시장의 폭락장을 예측하기 위해서 부단히 노력했습니다.

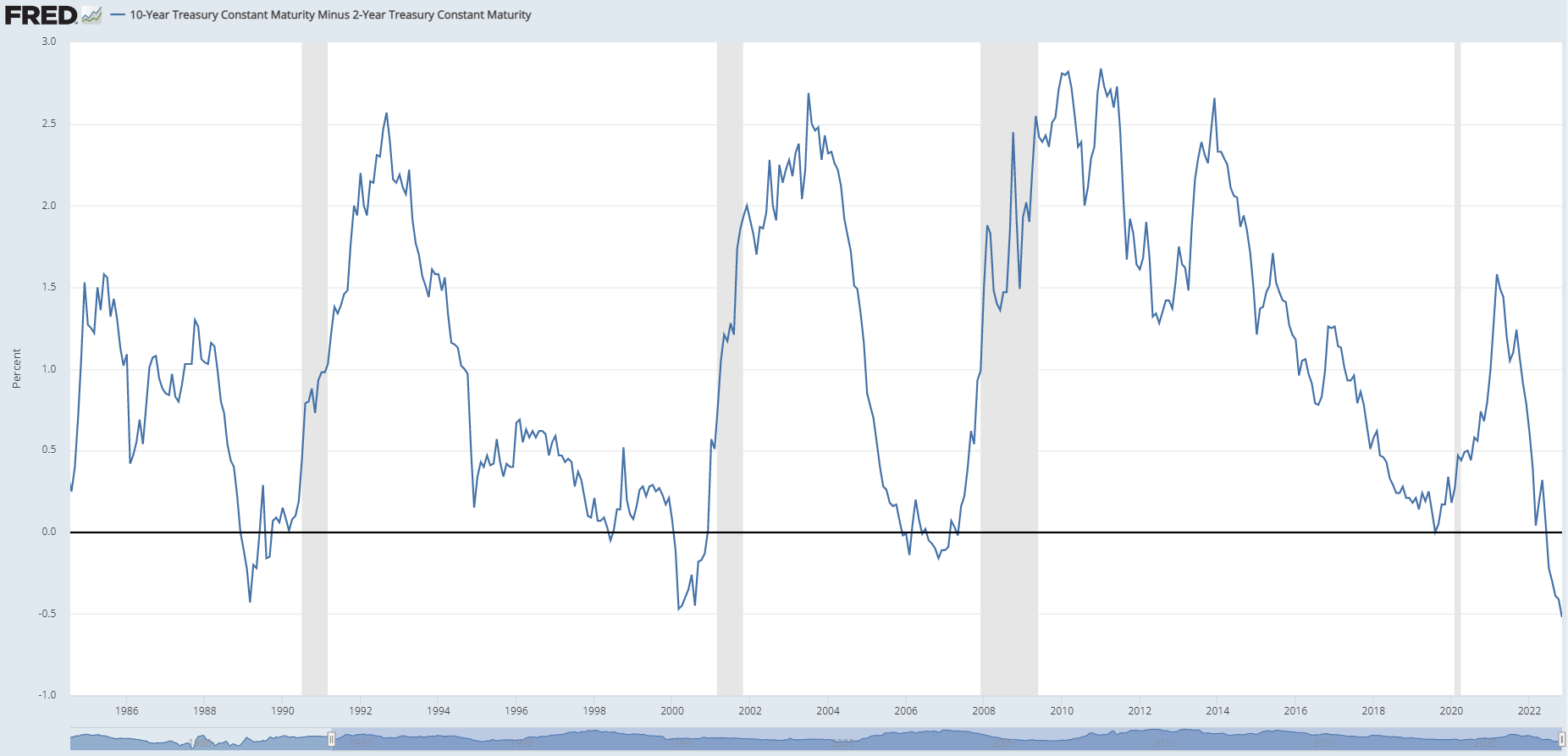

FRED(Federal Reserve Economic Data) 사이트에 들어가면 미국 채권의 장단기 금리차를 볼 수 있습니다.

미국 10년물 채권의 금리와 2년물 채권의 금리차와 경기침체 기간을 표시해 줍니다.

혹시 채권 금리에 대해서 잘 모르시는 분들을 위해 간단히 설명을 드리자면, 채권은 돈을 빌리고 나서 주는 증명서 같은 것입니다. 회사채는 회사에서 돈을 빌리기 위해 발행하는 채권이고, 국채는 국가 또는 지방자치단체(or 공기업)에서 돈을 마련하기 위해 발행하는 채권입니다.

우리가 자동차를 구매할 때 채권을 같이 삽니다. 대부분의 사람들은 딜러가 할인해서 팔도록 합니다. 채권은 1년, 2년, 10년 등 돈을 돌려주는 기간이 있기에 그 기간 동안 기다리기 힘들어서 구매시점에 팔아서 일시적으로 들어가는 차 구매비용의 부담을 줄이고자 합니다.

맞습니다. 채권은 모두 기간이 있습니다. 예를 들어 보겠습니다. 친구가 100만원을 빌리려고 합니다. 내일 갚아 준다고 하면 (친한 친구인 경우에 한해서) 이자가 없이 빌려주기도 하고, 아니면 밥 한끼 사는걸로 퉁치기도 합니다. 하지만, 10년 후에 갚아 준다고 했을때 말이 달라 지겠죠?

이 기간을 경제에서는 Risk로 간주 합니다. 당연히 Risk가 높아지면 비용이 올라가겠죠? "High Risk High Return" 이라는 용어만 보더라도 Risk가 돈이라는 사실은 누구나 알 수 있습니다.

그럼 다시 미국국채로 넘어와서 10년후에 갚는 10년채권과 2년 후에 값는 2년채권 중 어느게 이자율이 더 높을까요? 당연히 10년물이 이자가 더 높습니다. 그래서 장기채권(10년채권) - 단기채권(2년채권) = 플러스(+)가 됩니다.

그런데 말입니다. 가끔 2년물 채권의 금리가 높아질 때가 있습니다. 이게 10년물 채권 금리보다 더 높아져서 장단기 금리차(10년채권 - 2년채권) 이 마이너스가 되기도 합니다.

경기가 불안정할 때 장기금리에 선반영 되어서 장기금리가 올라가기 때문입니다.

"그럼, 현금을 가지고 있으면 되지 않나요?"라고 생각하시는 분들도 계실겁니다. 돈이 많은 사람들은 우리와 생각이 다릅니다. '인플레이션'을 상당히 두려워하죠. 물가가 올라가면 현금의 가치는 떨어지니깐 무조건 투자를 하게 되는겁니다.(10년전에 1,000원을 주면 붕어빵을 5개 살 수 있었는데, 지금은 1개 살 수 있더라구요. 돈의 가치가 1/5로 줄었다는 느낌이 들었습니다.)

채권시장은 주식시장 보다 훨씬 큽니다. 그렇게 큰 돈이 왔다갔다 하니깐 채권시장이 불안정하면 주식시장까지 영향을 미치는겁니다.

위의 장단기 금리차 그래프를 다시 보겠습니다.

녹색 동그라미로 표시한 부분이 장단기 국채금리가 역전되어 마이너스가 되는 부분입니다. 이렇게 금리가 마이너스가 되고 나면 얼마 후 경기침체(회색 직사각형)가 발생한 다는 것을 알 수 있습니다.

그런데, 최근에 이 장단기 금리차가 또 다시 발생했습니다.

여기서 고민이 발생했습니다. 예전 2020년 초에 코로나 발 주가폭락을 혹시 기억하시나요? 그 때 저는 대부분의 현금을 주식에 이미 투자를 하고 있었습니다. -70% 되는 계좌를 보면서 가슴아파 했습니다.

그래도 용기를 내어서 아내가 장기적으로 하고있는 저축을 해약하고 과감히 투자를 했습니다. 결과는 당연히 좋았습니다. 그 때를 버텼기 때문에 자산이 많이 늘어날 수 있었습니다.

그런데 이번에 이런일이 또 발생하네요. 이제 주식을 다 정리하고 현금을 확보해야 할까요?

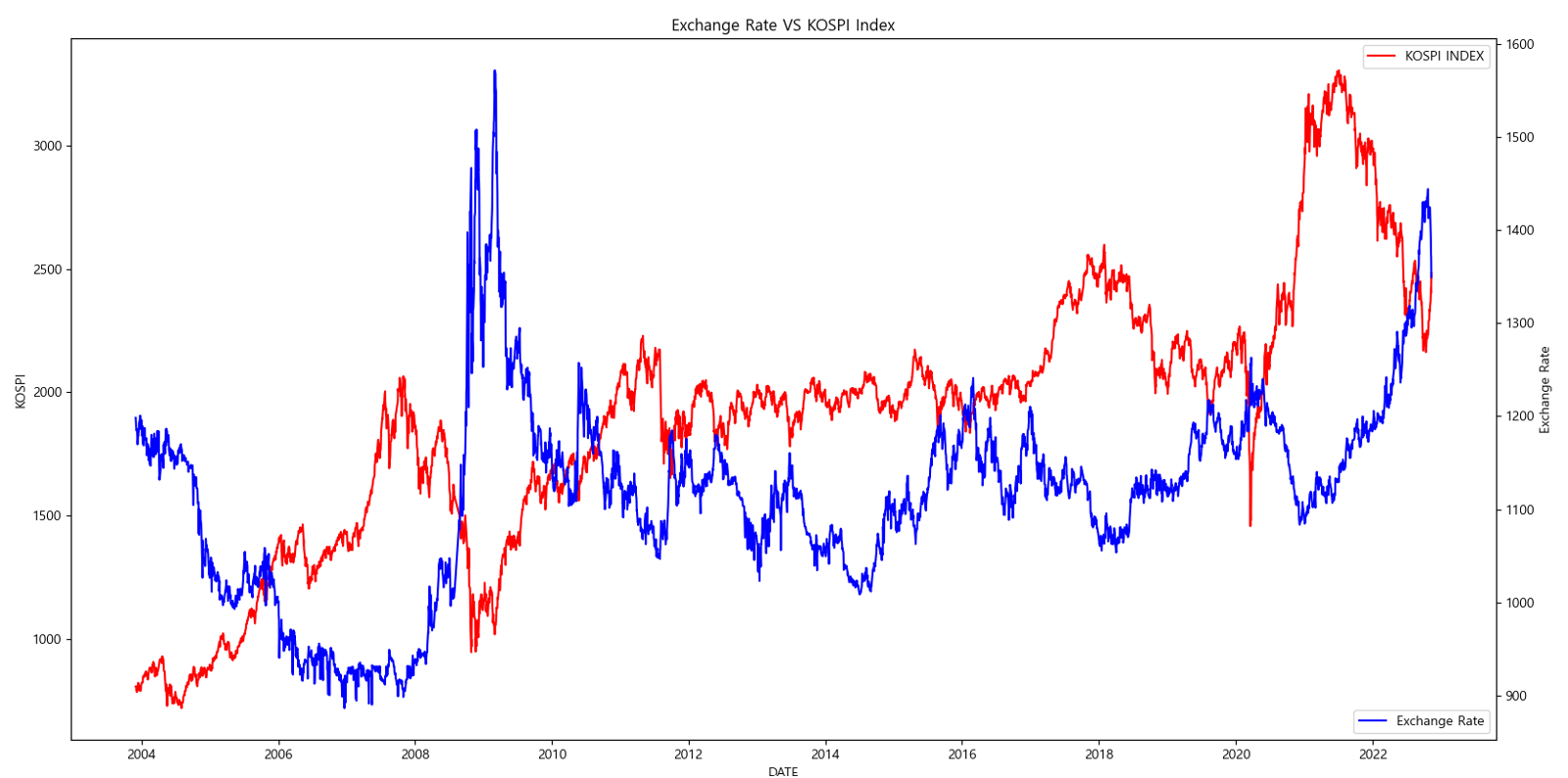

우선, 위에 보이는 RRED 자료는 미국을 기준으로 했기에 장단기 금리차와 코스피의 연관관계를 살펴보겠습니다.

구글에 검색해도 미국채권 장단기금리차와 코스피지수를 비교하는 자료를 찾을 수가 없었습니다.

그래서 제가 파이썬을 이용해서 만들었습니다. 2년채권 금리는 가져오지 못해서 10년-3개월 미국채권 금리차와 코스피지수를 비교한 그래프를 만들었습니다.

파란색이 10-3개월 금리차이고, 빨간색은 코스피지수를 나타냅니다.

녹색 동그라미 부분은 마이너스가 된 부분이고 주황색 동그라미는 코스피가 급락했던 부분입니다.

기간이 길지 않아서 전부 확인할 수 없었지만, 두번의 마이너스가 표시 되었을 때는 항상 폭락장이 뒤따라 왔습니다.

그리고 2022년 11월 11일 기준으로 다시 미국 10년-3개월물 채권금리가 또다시 역전 했습니다.

원달러 환율과 KOSPI 지수도 상관관계를 보기 위해서 그래프를 만들어 보았습니다.

마치 데칼코마니 같이 반대로 움직이는 것을 보실수 있을겁니다.

제가 녹색으로 표시한 동그라미를 보시면, 환율이 천천히 올라가다가 한번 급격히 내리고 다시 환율이 치솟는 것을 볼 수 있습니다.

환율과 코스피는 서로 반대로 움직이기에 코스피는 급락을 했습니다.

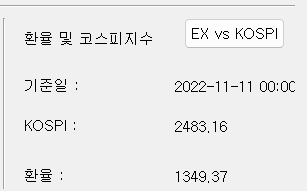

'원달러 환율 VS 코스피' 최근 시점을 볼까요?

최근에 환율이 급락하기 시작합니다. 1,400원을 넘어서 1,500원을 넘어 간다고 뉴스에 나온게 얼마 되지 않았는데, 1,300원 중반까지 내려왔습니다.

자 그럼 이 글을 읽으시는 분들은 모든 주식을 팔고 현금을 보유하는 것이 합리적일까요?

결론부터 말씀드리면 "아니라고 말하고 싶습니다." 입니다.

저는 우선 주가를 예측할 능력이 없습니다. 당연히 이 글을 읽으시는 분들도 똑같이 생각하시리라 봅니다.

그래서 주식을 세계에서 가장 잘 하시는 분 얘기를 들어봤습니다.

원래 이 분과 점심식사 하려면 2억원이 넘게 드는데, 구글에서 검색해서 공짜로 얘기를 들었습니다.

이 분의 얘기는 워런버핏 스스로 주가를 예측할 수 없다고 합니다. 그리고 본인이 살면서(약 90년 정도 사신걸로 알고 있습니다.) 주가를 예측한 사람을 본적이 없다고 합니다.

"사람들은 농장이나 아파트는 10년, 20년 후를 바라보며 사면서 주식은 다르게 생각한다. 주식을 사업으로 바라보면 관점이 바뀐다. 10년 후에 수익이 나면 잘 한 투자다." 라고 얘기 했습니다.

이 분은 주식은 잘 하시는데, 예측하는 능력은 없으시네요. 그래서 다른 분을 한 번 찾아 봤습니다.

https://youtu.be/x2Vdv6RPeLk

워런버핏은 많이 아시지만 이 분은 모르시는 분들이 많더라구요. 마젤란펀드를 운용하신 전설적인 펀드매니저입니다.

※ 원래 이쪽 주식시장에서 10년동안 수익을 내시는 분이 거의 없습니다. 피터린치는 10년이상 고수익을 내서 전설적인 펀드매니저라는 칭호를 받았습니다. 이건 고인(故人)이 되신 인덱스펀드의 창시자이자 뱅가드 그룹의 설립자이신 '존 보글'이 쓴 "모든 주식을 소유하라"라는 책을 읽어보시면 알 수 있습니다.

2020.12.26 - [리뷰/책] - 모든 주식을 소유하라(평점 8점)

모든 주식을 소유하라(평점 8점)

이 책에서 말하고자 하는 바는 한 마디로 이 책의 제목과 같습니다. 존 보글은 인덱스 펀드의 창시자이며, 세계 최대 인덱스펀드 운용사인 뱅가드 그룹을 설립했습니다. 본인의 투자에 대한 가

dotsnlines.tistory.com

대공항이 오기 전에도 전문가라는 사람들 중 이를 예측한 사람은 본인 기억에 없었다고 합니다. 따라서 거시 경제 공부에 14분을 쓴다면 12분은 쓸모없는 시간이라고 지적합니다. 연준 의장도 하지 못하는 금리 예측을 당신이 어떻게 할 수 있냐고 합니다.

자동차 기업을 보유하고 있다면 중고차 가격추이를 확인하고 호텔기업은 숙박률을 , 건설기업은 주택 구매력을 확인하라고 합니다. 그것이 팩트이기 때문입니다.

경제는 '팩트'와 '예측'이 있는데, 예측은 시간 낭비이므로 팩트에 집중하라고 합니다.

이 두 분은 주식으로 돈을 많이 버셨지만, 주가는 예측할 수 없다고 합니다. 혹시나 저는 할 수 있지 않을까요? 말도 안되는 소리죠?

워런버핏의 오랜 동업자이자 친구이신 찰리멍거는 이렇게 얘기 하셨습니다. "수십년 동안 주식시장을 예측하려고 부단히 노력했지만 조금도 나아지지 않았다."

하지만, 주식시장을 예측하지 못하는 이 세분은 주식투자로 엄청나게 돈을 버셨습니다. 그럼 예측을 하지 못해도 주식투자는 성공할 수 있다는 얘기 아닐까요?

인간에겐 '확증편향' 이라는 것이 있습니다. "자라보고 놀란가슴 솥뚜껑보고 놀란다."는 말처럼 자기가 보고 싶은 것만 보려고 하는 성향입니다.

장단기 금리차를 최근에 공부했고, 이런 뉴스를 듣다보면 마치 꼭 폭락장이 와야 된다는 생각이 내 마음속에 깊이 자리잡고 있을 수도 있는 것 같습니다.

실제로 먼저 보여드린 그래프대로 폭락장이 올 수 있습니다. 하지만, 안 올 수도 있죠. "아무도 모른다."가 정답입니다. 하지만, 폭락장이 오던지, 오지않던지 우리는 대처할 수는 있습니다.

모든 보유 주식을 다 팔고 100% 현금을 보유할 경우에 폭락장이 오지 않으면, 내가 번 돈은 0원입니다.

하지만 일정부분 주식을 보유하고 있는 상황에서 현금비중을 확보하면 폭락장이 오거나 오지않거나 Risk를 줄일 수 있습니다.

폭락장이 오지 않더라도 요즘같은 약세장에서는 괜찮은 주식을 보유하고 있으면, 어느정도 수익을 챙길 수가 있습니다.

가장 큰 문제는 우리의 "욕심"입니다. 이 욕심으로 인해 내가 눈 앞이 어두워지고, 판단력이 흐려지는 겁니다.

조금 덜 벌어도 괜찮다는 자세가 우리를 더욱 행복하고 가치있는 삶을 살 수 있도록 한다고 생각합니다.

'돈을 벌기 위한 자료 > 생활,경제, 재테크 정보' 카테고리의 다른 글

| 2024년(2023년분) 연말정산 달라지는 점, 세금폭탄 피하기(연말정산 해택, 공제율) (0) | 2024.01.21 |

|---|---|

| 해외 ETF 자동 적립식 투자 신청방법(NH투자증권 나무) S&P500 SPDR VOO QQQ DIA 미국주식 (2) | 2023.10.16 |

| 주린이의 주식 종목 분석 - 스크리닝 (0) | 2021.07.21 |

| 주린이의 주식 종목 분석 - 상아프론테크 6 (0) | 2021.07.19 |

| 주린이의 주식 종목 분석 - 상아프론테크 5 (2) | 2021.07.13 |

댓글