나는 개인연금을 비교적 최근에 가입했다.

IRP는 가입한지 2년이 되지 않았고, 연금저축펀드는 1년이 채 되지 않았다.

그럼에도 불구하고 개인연금 상위 1%이다.

단순히 개인연금을 연말정산 용도로만 생각하고 있는가?

작년 1억 5천만원 수익을 얻었다.

개인연금을 이용하면 더욱 안전하고 높은 수익률을 올릴 수 있다.

이 글은 개인연금을 통해 안전하고 높은 수익률을 얻고 싶은 사람이 읽으면 좋을 것 같다.

목 차

1. 상위 1% 개인연금자산 규모

2. 수익률은 상위 몇% 일까?

3. 개인연금은 예금이 최선일까?

4. 나는 연금계좌에서 ETF에 투자한다.

5. 연금저축에서 S&P500을 15년동안 투자 한다면?

결론 : 연금저축에서 투자할 수 있는 ETF는?(S&P500보다 SCHD를 선택한 이유)

1. 상위 1% 개인연금자산 규모

그런데 벌써 개인연금자산 규모가 상위 1%가 되었다.

연금자산 규모는 1억 7천만원이다.

엄밀히 말해서 40대 중에서 상위 1.72%이다.

나 말고 다른 40대가 연금준비를 하지 않는 것인지, 내가 연금준비를 과도하게 하는 것인지 모르겠다.

2. 수익률은 상위 몇 % 일까?

연금 자산규모는 상위 1% 이지만, 수익률은 생각보다 높은편은 아니다.

최근 1년 수익률은 19.67%로 다른 40대와 비교해서 상위 17%정도 된다.

상위 17%도 나름 선방한 것이라 생각하지만, 자산규모가 상위 1%인데 수익률이 상위 10%가 넘어서 다소 아쉬운 마음이 든다.(내가 욕심이 많은가?)

연금형MMF와 비교해서 수익률 차이를 나무어플에서 확인할 수 있다.

거의 무위험 상품인 MMF와 나의 수익률 차이가 꽤 크다는 사실을 확인할 수 있다.

3. 개인연금은 예금이 최선일까?

회사 동료중에 주식을 극도로 무서워 하면서 싫어하는 사람들이 의외로 많다.

특히나 나이가 40대 후반인 분들은 연금저축에서 ETF를 투자하는 사람들을 말리려고 하는 사람도 있다.

아무래도 OECD 국가 중 금융문맹 꼴지인 우리나라에서나 가능한 현상인 것 같다.

우리가 말하는 이자, 즉 금리는 2가지 유형이 있다.

명목금리와 실질금리가 있다.

혹시나 손실이 무서워서 2% 예금을 가입한 사람이 있다면, 2%가 명목금리를 말한다.

하지만 우리는 매년 물가가 상승하는 것을 몸소 느끼고 있다. 초등학교 때 100원의 가치가 대학교 시절의 100원의 가치와 다르다는 사실은 누구나 알고 있다.

2% 명목금리에 4%의 물가상승률을 감안하면 결국 -2%(2%-4%)의 손해를 보고 있다는 것이다.

은행, 보험, 증권사들은 절대 손해보는 일을 하지 않는다.

혹시 개인연금에서 3% 예금을 가입해서 만족하고 있는가? 내 입장에서 당신은 매년 손해를 보고 있는 것이다.

4. 나는 연금계좌에서 ETF에 투자한다.

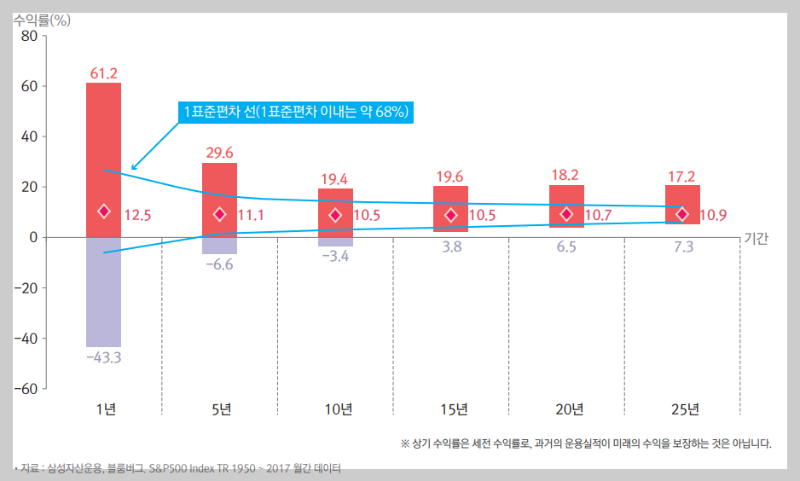

삼성자산운용에서 재미있는 분석결과를 발표했다.

미국 S&P500 인덱스펀드를 투자해서 기간별로 손실 확률을 조사했다.

S&P500 인덱스펀드를 1년 보유했다면 손실은 -43.3% 정도 발생한다. 하지만 15년 이상 보유하면 손실 확률은 0%가 된다.

다른말로 주식을 15년이상 보유한다면 손실날 일이 거의 없다는 얘기다.

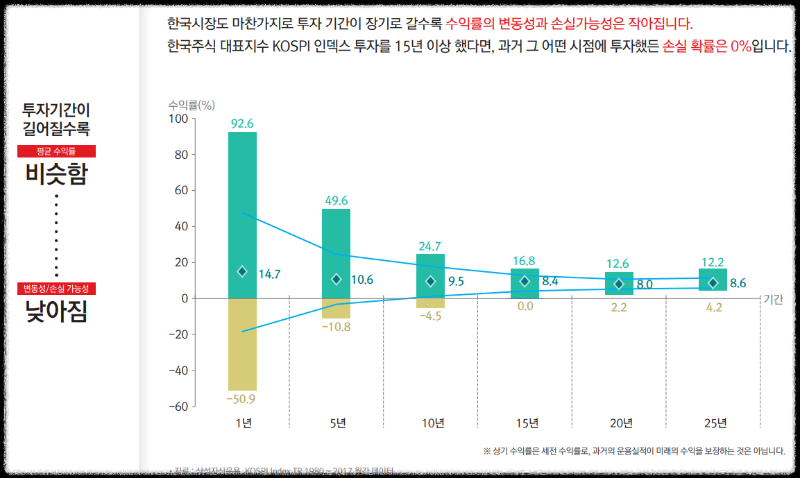

미국주식만 장기투자가 유리한 것은 아니다.

한국의 KOSPI 인덱스를 15년 보유한다면 손실확률은 0%가 된다.

5. 연금저축에서 S&P500을 15년동안 투자 한다면?

개인연금저축 계좌에서 ETF를 매매할 수 있다.

만약 예금이나 연금보험상품 대신에 S&P500 Index를 펀드를 산다면 어떻게 될까?

S&P500 차트를 보게되면 2010년부터 현재까지 주가가 우상향 하고 있음을 알 수 있다.

S&P500을 기초지수로 하는 VOO의 기간별 수익률을 보면 5년 보유 기준으로 연 13.9% 수익률이 발생했다.

즉 매년 13% 정도의 수익률이 복리로 발생한다는 얘기다.

예금이자가 5%라고 하더라도 실질금리는 2~3% 밖에 되지 않는다. 하지만 ETF 13%의 수익률이면 물가상승률을 감안하더라도 10%가 넘는 복리수익률을 기대할 수 있다.

결론 : 연금저축에서 투자할 수 있는 ETF는?

아쉽게도 연금저축펀드나 IRP 계좌에서 VOO를 살 수 없다. 미국주식 자체를 개인연금 계좌에서 거래할 수 없다.

하지만, 국내자산운용사들이 비슷한 상품을 출시해서 개인연금개좌에서도 동일한 성과를 기대할 수 있다.

| ETF명 | 상장일 | 운용사 |

| TIGER 미국S&P500 | 2020.08.07 | 미래에셋자산운용 |

| ACE 미국S&P500 | 2020.08.07 | 한국투자신탁운용 |

| KBSTAR 미국S&P500 | 2021.04.09 | KB자산운용 |

사실 나는 S&P500 보다는 SCHD의 투자 비중이 더 높다.

왜냐하면 미래의 현금흐름과 안정성을 고려해서 SCHD가 더 낫다고 생각하기 때문이다.

이 부분이 궁금하면 아래 링크의 포스트를 참고하시기 바란다.

https://dotsnlines.tistory.com/1125

SCHD를 살까요? VOO를 살까요?

존 보글 형님의 조언으로 자산의 대부분을 Index ETF에 투자를 해야 된다는 사실을 깨달았습니다. 그런데 어떤 ETF를 살지 고민이 되네요. 기술주를 포함하는 QQQ부터 미국시장 전체를 담고있는

dotsnlines.tistory.com

'돈을 벌기 위한 자료 > 개인연금과 퇴직 그리고 절세' 카테고리의 다른 글

| 세상에서 가장 쉬운 퇴직소득세 1초만에 계산하는 방법 (0) | 2025.01.23 |

|---|---|

| ETF 이름으로 1초 만에 암호같은 상품명 쉽게 읽는 법 (0) | 2025.01.22 |

| (개인연금 상위 1%가 알려주는) IRP와 연금저축펀드 중에 가입해야 하는 것은? (0) | 2025.01.19 |

| 연말정산 300만원 추가 공제 받는 방법 (2) | 2025.01.16 |

| 2024년 연금저축 수익(상위 1% 연금자산) (0) | 2025.01.14 |

댓글